日々のブログ

社宅で節税

阪神間の皆さま、こんばんは。

公認会計士の横山です。

私の住いのお隣にマンションが建ってしまうことになりまして。

1年前ぐらいから更地になっていたのですが、

とうとう工事が始まるみたいです。

あ~残念。

もともとは老夫婦がお住いの戸建があったのですが、

大変広い敷地だったようです。

なんと敷地面積1,429㎡!

430坪ぐらいですか。

最新の路線価図を見てみますと。

えーと。

正面路線価150,000円。

単純に路線価と敷地面積掛け算してみると。

150,000円×1,429㎡=214,350,000円。

路線価による評価は地価公示価格(≒実勢価格)の

80%ぐらいと言われますから、

上記の額を0.8で割り戻して、

214,350,000円÷0.8=267,937,500円!

あのご夫婦は2億5,000万円もの大金をどうされたのでしょう。

まったく余計なお世話ですが。。

今の話とあまり関係は無いのですが、

私のマンションの1室が、賃貸に出されているみたいで。

月150,000円で募集されているみたいです。

私も自分の家を社宅扱いなんかにして、

経費にしちゃったらどうなんのかな~

との想像を逞しくしつつ、

よくご質問される話でもありますので、

ご自身の住宅を社宅扱いとしたときのお話をまとめます。

前提として法人のお話。

そして、今日は役員に貸したときのお話をまとめます。

あなたがもし社長だったらということで読んでみて下さい。

従業員に貸したときの話はまた次に書きます。

あなたは会社を経営されています。

そしてご自身のお住まいを購入するか借りるかされるとします。

その時、会社から「住宅手当」とかいう名目で

お給料(役員報酬)を多めに頂戴するとどうでしょうか。

お給料が増える分、会社の経費も多く計上できてよさそうですが、

その分、個人の側でもらう給与所得が増えてしまうので、

所得税は増えますし、社会保険料負担も増えてしまいます。

あまりよろしくない。

であれば、あなたのお住いを法人である会社に

購入してもらったり、借りたりしてもらって、

それを社長であるあなたが個人として会社から賃借する

という形をとるとよいのではないでしょうか。

会社がマンション(イメージし易いようにマンションで話します)を

購入した場合は、

建物部分の減価償却費と、

ローンを組んで購入されていれば借入金利子が

経費に算入できます。

会社がマンションをどこぞの家主さんから借りられた場合は、

会社が家主さんにお支払する家賃が

もちろん会社の経費になります。

個人としてのあなたのお財布は痛まない。

会社のお金ですべてするから。

会社のお金で、あなたは愛おしい家族と

素敵なおうちで今日も団欒です。

ただし、それはあまりに虫が良すぎるということで、

ある程度の家賃を

会社が個人としてのあなたから徴収しておかないと、

「あなたは経済的な利益を受けていますね。」

「直接金銭を受け取っていなくても、

経済的利益を受けていると、それは給与とみなしますからね!」

と税務署に怒られてしまいます。

すなわち、

経済的利益とされた額は、

社長である個人の側では、給与所得として課税。

法人の側では、役員報酬と見做されるのですが、

役員報酬は基本的に定期同額じゃないと認められないので

(定期同額とかの細かい話は省略します。ゴメンなさい!)、

税務上は損金と認められない可能性があるうえに、

増えた分の役員報酬に係る所得税を源泉徴収漏れということで、

さらなるペナルティが課される恐れがあります。

では、どれだけの家賃を会社が社長からもらっておけば

税務署に怒られないの?

半額ぐらい?

というところが本題で、

【所得税法基本通達36-40~44】あたりに

ツラツラと書かれています。

役員に対して社宅を貸与する場合は、

役員から1か月あたり一定額の家賃(「賃貸料相当額」という)

を受け取っていれば、給与として課税されません。

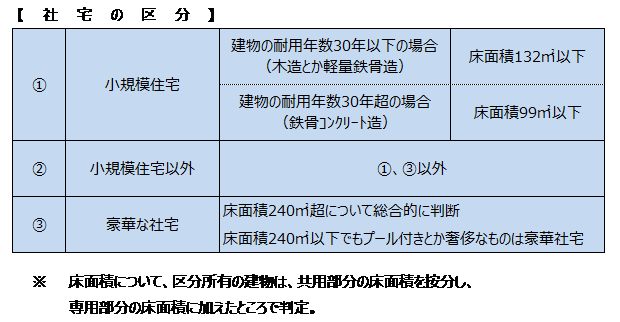

「賃貸料相当額」は、貸与する社宅の床面積により、

下記のように区分して計算されます。

①小規模住宅

次の1.~3.の合計額が「賃貸料相当額」

- その年度の建物の固定資産税の課税標準額×0.2%

- 12円×(その建物の総床面積/3.3㎡)

- その年度の敷地の固定資産税の課税標準額×0.22%

現在、賃貸に出されているとかいう、うちのマンションのタイプを

例にとってみると、

- 9,000,000×0.2%=18,000円

- 12円×(90㎡÷3.3㎡)=327円

- 2,500,000×0.22%=5,500円

合計して23,827円!

そうなんです!

現在賃貸に出されている部屋を

会社が月150,000円で借りて、

それを社宅として私が住んだとしても、

私から会社に月々約25,000円だけ払っておけば、

「うむ。きちんと「賃貸料相当額」を徴収しているね。」

ということで、税務署からお叱りをうけないのです。

個人としての私は月25,000円をお支払して、

家賃150,000円相当の住宅に住むことができ、

会社は家主に払う家賃150,000円と

私から受け取る家賃25,000円の差額

125,000円を経費とすることが出来るのです。

小規模住宅の場合、

一般的にだいたい家賃実勢価格の10%~20%を

社長からとっておけば税務上も怒られないことになります。

②小規模住宅以外

法人が物件を購入しているか、賃借しているかで

計算パターンが異なります。

1)法人が物件を購入した場合

次の1.と2.の合計額の12分の1が「賃貸料相当額」。

- その年度の建物の固定資産税の課税標準額×12%

- その年度の敷地の固定資産税の課税標準額×6%

1.について、建物の耐用年数が30年以上を超える場合

(ふつうはこっちか)、12%ではなく×10%。

2)法人が物件を家主から借りてる場合

会社が家主に支払う家賃の50%と

上記1)で計算した「賃貸料相当額」との

いずれか多い金額が「賃貸料相当額」

ふつうは会社が家主に支払う家賃の50%の方が多くなります。

③豪華な社宅

面倒な算式はなく、時価(実勢価格)が「賃貸料相当額」

おまけとして、給与として課税されちゃう場合の話。

- 会社が役員からいっさい家賃をとっていなかったら、

「賃貸料相当額」が給与として課税。

- 会社が役員から「賃貸料相当額」より少ない家賃しか

とっていなかったら、

「賃貸料相当額」と実際に受け取っている家賃との差額が

給与として課税。

- 役員に現金で住宅手当を支給していたら、

もちろん給与として課税

- 役員が直接家主と契約している場合に、

会社が家賃負担しても、

社宅の貸与とは認められないので、給与。

会社に資金的な余裕がある場合は、

会社の資金負担で役員はいいお住いに入れます。

と同時に、会社は経費を作ることができます。

ぜひぜひ有効活用されたい。

///////////////////////////////////////////////////////////////

幸せでいたいのが1日なら床屋に行け。

1週間なら結婚しろ。

1年なら家を建てろ。

一生涯なら正直であれ。

横山会計事務所

URL http://yk-kaikei.com

Mail info@yk-kaikei.com

TEL 0120-524-223

///////////////////////////////////////////////////////////////